Työnantaja voi olla velvollinen maksamaan omavastuumaksun, jos hän on irtisanonut tai lomauttanut lähellä eläkeikää olevan työntekijän ja tämä on jäänyt pitkäaikaisesti työttömäksi tai lomautetuksi. Omavastuumaksuilla rahoitetaan irtisanomisista ja lomautuksista aiheutuneita työttömyysetuusmenoja.

Omavastuumaksu koskee työnantajia, joiden työttömyysvakuutusmaksun perusteena oleva palkkasumma ylittää sille vuosittain asetetun alarajan. Maksu perustuu lakiin työttömyysetuuksien rahoituksesta.

Työttömyyspäivärahan lisäpäivät eli henkilöiden oikeus päästä ns. eläkeputkeen on poistumassa. Tämän johdosta päättyy myös työnantajan velvollisuus maksaa irtisanomistaan tai lomauttamistaan työntekijöistään työttömyysturvan omavastuumaksua. Vuonna 1964 syntyneet on viimeinen ikäluokka, joka pääsee lisäpäiville ja josta työnantaja on velvollinen maksamaan omavastuumaksun. Vuonna 1965 tai sen jälkeen syntyneet henkilöt eivät voi päästä lisäpäiville, eikä heistä määrätä omavastuumaksua. Näin ollen omavastuumaksun siirtymäaika päättyy viimeistään vuonna 2035.

Lisäpäiväoikeus korvautuu henkilön oikeudella saada muutosturvapaketti ja työnantajan velvollisuudella maksaa muutosturvamaksu vuoden 2023 alusta lukien. Lue lisää muutosturvamaksusta täältä.

Jos siirtymäaikana työnantajalle tulisi maksettavaksi samasta työntekijästä sekä muutosturvamaksu että omavastuumaksu, omavastuumaksusta vähennetään muutosturvamaksu.

Omavastuu- ja muutosturvamaksun suuruus perustuvat työttömyysvakuutusmaksun alaiseen työnantajan palkkasummaan. Palkkasumman ala- ja ylärajat ovat samat omavastuu- ja muutosturvamaksussa. Jatkossakaan pienimmät työnantajat eivät siis ole velvollisia maksamaan muutosturvamaksua.

Työnantaja ei ole velvollinen maksamaan omavastuumaksua, jos jokin seuraavista edellytyksistä täyttyy:

Omavastuumaksu koskee työnantajia, joiden työttömyysvakuutusmaksun perusteena oleva palkkasumma ylittää sille vuosittain asetetun alarajan. Alarajalla omavastuumaksu on nolla. Siitä omavastuumaksu kasvaa lineaarisesti täyden omavastuun palkkasummarajalle.

Omavastuumaksu lasketaan työsuhteen irtisanomisvuotta edeltäneen vuoden palkkasumman perusteella tai lomautusilmoituksen antamisvuotta edeltäneen vuoden palkkasumman perusteella.

Valtiotyönantajan omavastuumaksun perusteena olevana palkkasummana käytetään kirjanpitoyksikön tai liikelaitoksen palkansaajamaksun palkkasummaa.

Jos yrityksessä on tapahtunut sulautumisia työsuhteen irtisanomisvuonna ennen irtisanomispäivää tai irtisanomisvuotta edeltävänä vuonna, omavastuumaksun suuruus määräytyy sulautuneiden yritysten yhteenlaskettujen, irtisanomisvuotta edeltäneen vuoden työttömyysvakuutusmaksun perusteena olleiden palkkasummien perusteella.

Tämä koskee myös niitä tilanteita, joissa yritykseen on sulautunut muita liikeyrityksiä lomautusilmoituksen antamisvuonna ennen lomautusilmoituspäivää tai lomautusilmoituksen antamisvuotta edeltävänä vuonna.

| Vuosi | Alaraja (€) | Yläraja (€) |

| 2013 | 1 990 500 | 31 848 000 |

| 2014 | 1 990 500 | 31 848 000 |

| 2015 | 2 025 000 | 32 400 000 |

| 2016 | 2 044 500 | 32 712 000 |

| 2017 | 2 059 500 | 32 952 000 |

| 2018 | 2 083 500 | 33 336 000 |

| 2019 | 2 086 500 | 33 384 000 |

| 2020 | 2 125 500 | 34 008 000 |

| 2021 | 2 169 000 | 34 704 000 |

| 2022 | 2 197 500 | 35 160 000 |

| 2023 | 2 251 500 | 36 024 000 |

Työnantajan työttömyysturvan omavastuumaksu voidaan määrätä joko lisäpäivämenosta tai työttömyyspäivärahamenosta.

Omavastuumaksu määrätään yritykselle kerran kutakin maksuvelvollisuuden alaista irtisanottua tai lomautettua työntekijää kohden.

Perimme työnantajalta omavastuumaksun, jos työntekijä on irtisanomisen tai lomautuksen vuoksi oikeutettu työttömyysturvalain mukaisiin lisäpäiviin ja muut maksuvelvollisuuden edellytykset täyttyvät.

Perimme omavastuumaksun henkilön lisäpäiväoikeuden alkaessa, eli pääsääntöisesti noin kahden vuoden kuluttua työsuhteen päättymisestä, kun henkilölle on maksettu päivärahaa työttömyysturvan enimmäisajalta (400/500 päivää). 500 päivän enimmäisaika kuluu vajaassa kahdessa vuodessa, jos henkilölle maksetaan työttömyyspäivärahaa koko ajan yhtäjaksoisesti.

Henkilön lisäpäiväoikeuden saamisen edellytyksenä on, että:

Työttömyyskassat ja Kela tutkivat ja myöntävät oikeuden lisäpäiviin.

Työnantaja voi olla velvollinen maksamaan omavastuumaksun myös, jos

Irtisanomisen tai lomauttamisen lisäksi työnantaja voi olla velvollinen maksamaan omavastuumaksun tilanteissa, joissa hän on jollakin tavalla myötävaikuttanut työntekijän työsuhteen päättymiseen.

Jos työnantaja maksaa työntekijälle työsuhteen päättymiseen liittyvän taloudellisen etuuden, voi se olla osoitus siitä, että työsuhteen päättymiseen on myötävaikutettu, vaikka työntekijä olisi itse irtisanonut työsuhteensa. Myös tilanteissa, joissa työsuhde päätetään yhteisymmärryksessä sopimuksella, voi olla kyse myötävaikutuksesta.

Jos työsuhteen päättymissyy on epäselvä, voimme pyytää selvitystä työsuhteen päättymisestä työnantajan lisäksi myös työntekijältä.

Työnantajan palkkasumman lisäksi omavastuumaksun suuruuteen vaikuttaa irtisanotulle työntekijälle maksettavan työttömyyspäivärahan määrä sekä se, kuinka pitkältä ajalta maksetut työttömyyspäivärahat kuuluvat työnantajan katettaviksi.

Työttömyyspäivärahan 500 päivän enimmäisaika kuluu noin kahdessa vuodessa, jos irtisanotulle työntekijälle maksetaan työttömyyspäivärahaa koko ajan yhtäjaksoisesti. Jos työttömyyspäivärahan maksatukseen tulee taukoja, jolloin irtisanotulle työntekijälle ei makseta työttömyyspäivärahaa, siirtyy enimmäisajan täyttyminen. Tämä taas siirtää hänen lisäpäiväoikeutensa alkamista.

Esimerkkejä tilanteista, jolloin irtisanotulle työntekijälle ei makseta työttömyyspäivärahaa:

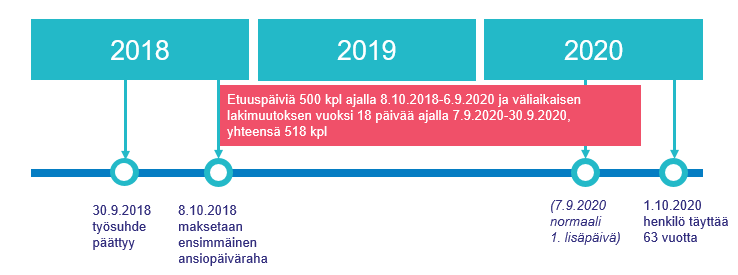

Koronan johdosta työttömyyspäivärahan enimmäismaksuaika ei ole kulunut

Väliaikaisesti voimassa olleen koronasta johtuneen lakimuutoksen vuoksi työttömyyspäivärahan enimmäismaksuaika (yleensä 500 päivää) ei ole kulunut työttömillä tai lomautetuilla ajalla 1.7.—31.12.2020. Enimmäismaksuaika ei ole myöskään kulunut ajalla 16.3.—30.6.2020, jos henkilö on ollut lomautettu ja lomautus on alkanut 16.3.2020 tai sen jälkeen. Koska enimmäismaksuaika ei ole kulunut, henkilön etuuspäivien lukumäärä voi ylittää 500 päivää.

Lakimuutos voi aiheuttaa sen, että omavastuumaksuvelvollisuuden peruste muuttuu, sillä henkilö voi ehtiä täyttää 63 vuotta ennen kuin hän pääsee työttömyyspäivärahan lisäpäiville. Lopullinen omavastuumaksun määrä voi olla eri kuin mitä esimerkiksi omavastuumaksulaskuri näyttää.

Esimerkki

Henkilö on syntynyt 1.10.1957 ja työsuhde on päättynyt 30.9.2018. Henkilön ensimmäinen ansiopäivärahan maksupäivä on ollut 8.10.2018 ja viimeinen maksupäivä ennen 63-vuotissyntymäpäivää on ollut 30.9.2020.

Henkilön lisäpäiväoikeus olisi normaalisti alkanut 500 päivän enimmäismaksuajan (noin kaksi vuotta) jälkeen 7.9.2020 alkaen ja lisäpäiviä olisi maksettu henkilön 63-vuotissyntymäpäivää edeltävään arkipäivään 30.9.2020 asti eli ajalla 7.–30.9.2020 (18 lisäpäivää).

Koska henkilön ansiopäivärahan enimmäismaksuaika ei kuitenkaan ole kulunut 1.7.2020 alkaen, hän ei ole ehtinyt siirtyä lisäpäiville. Tästä syystä omavastuumaksun perusteena käytetään henkilölle työsuhteen päättymisen jälkeen maksettua todellista ansiopäivärahaa (518 etuuspäivää) vastaavaa etuusmenoa. Tämä johtuu siitä, että hän on ehtinyt täyttää 63 vuotta ennen kuin oikeus lisäpäiviin on alkanut.

Koronan johdosta työttömyyspäivärahan omavastuuajalla on voinut saada etuutta

Väliaikaisesti voimassa olleen koronasta johtuneen lakimuutoksen vuoksi työttömyyskassat ja Kansaneläkelaitos ovat maksaneet henkilöille etuutta työttömyyspäivärahan omavastuuajan estämättä. Tämä koskee työttömyyspäivärahan omavastuuaikaa, joka on alkanut ajalla 16.3.–31.12.2020.

Normaalioloissa työttömyyspäivärahan omavastuuaika on viittä täyttä työpäivää vastaava, jolloin oikeutta työttömyyspäivärahaan ei ole. Lopullinen työnantajan omavastuumaksu voi siis olla suurempi kuin mitä alla oleva omavastuumaksulaskuri näyttää.

Jos työntekijälle maksetaan työsuhteen päättymiseen liittyvä taloudellinen etuus, joka tulee työttömyysturvalain mukaan jaksottaa, se estää työttömyyspäivärahan maksamisen jaksotusajalta. Taloudellisen etuuden maksaminen vaikuttaa siis siihen, milloin irtisanottu työntekijä siirtyy työttömyysturvan lisäpäiville. Siten se vaikuttaa myös työnantajan omavastuumaksuun, kun omavastuumaksu peritään lisäpäivämenosta.

On mahdollista, että irtisanottu työntekijä ei ilman taloudellista etuutta ehtisi saada oikeutta työttömyysturvan lisäpäiviin ennen työttömyysturvalaissa säädetyn iän täyttymistä, mutta taloudellisen etuuden maksamisen ja sen jaksottamisen seurauksena laissa vaadittu ikä täyttyy ja hän saa oikeuden työttömyysturvan lisäpäiviin.

Työttömyysturvalain mukaan jaksotettava taloudellinen etuus siirtää työttömyyspäivärahaoikeuden alkamisajankohtaa ja vaikuttaa siten omavastuumaksun määrään myös niissä tilanteissa, kun omavastuumaksu peritään työttömyyspäivärahamenosta.

Omavastuumaksun suuruus määräytyy työnantajan omavastuumaksuprosentin perusteella. Omavastuumaksuprosentti taas määräytyy työttömyysvakuutusmaksun perusteena olevan palkkasumman perusteella.

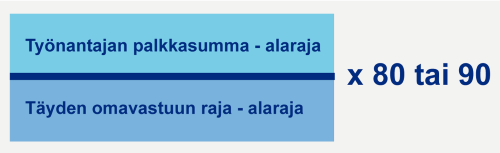

Omavastuumaksuprosentti kasvaa lineaarisesti työnantajan palkkasumman perusteella. Vuosina 1955–1956 syntyneiden henkilöiden osalta omavastuumaksuprosentti on 0–80 %. Vuosina 1957–1964 syntyneiden henkilöiden osalta omavastuumaksuprosentti on 0–90 %.

1) Jos työnantajan palkkasumma on pienempi kuin palkkasumman alaraja, omavastuumaksuprosentti on 0.

2) Jos työnantajan palkkasumma on suurempi kuin täyden omavastuun palkkasummaraja, omavastuumaksuprosentti on 80 tai 90.

3) Jos työnantajan palkkasumma on suurempi kuin palkkasumman alaraja, mutta palkkasumma on kuitenkin alle täyden omavastuun rajan, omavastuumaksuprosentti lasketaan kaavalla:

Yllä olevassa kaavassa työnantajan palkkasummasta vähennetään kyseisen vuoden palkkasumman alaraja. Saatu tulos jaetaan kyseisen vuoden täyden omavastuun palkkasumman rajalla, josta on vähennetty kyseisen vuoden palkkasumman alaraja. Tulos kerrotaan 80:llä tai 90:llä (täyden omavastuumaksuprosentin raja).

Omavastuumaksuarvion sekä omavastuumaksuprosentin voit laskea myös omavastuumaksulaskurilla.

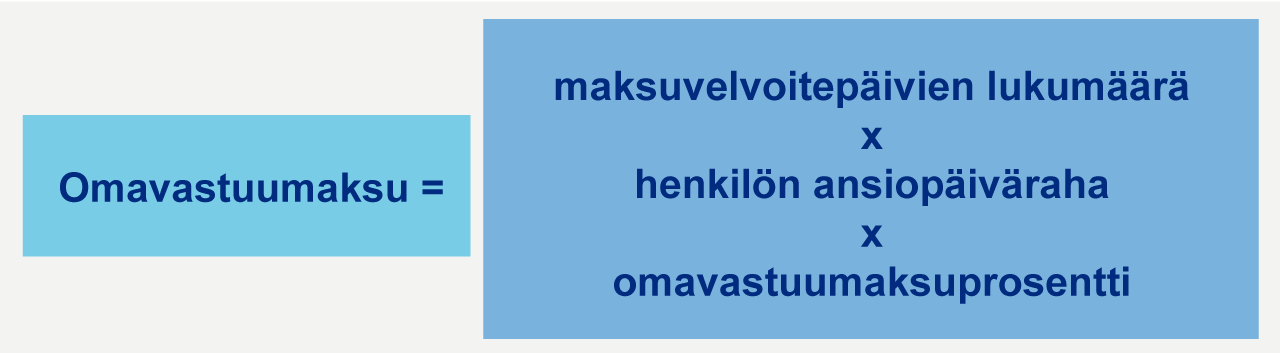

Maksun määrään vaikuttaa omavastuumaksuprosentin lisäksi myös se, kuinka pitkältä ajalta irtisanotun työntekijän maksetut työttömyyspäivärahat kuuluvat työnantajan katettaviksi sekä työntekijälle maksetun työttömyyspäivärahan määrä.

Omavastuumaksu lasketaan kaavalla:

Kun omavastuumaksu peritään lisäpäivämenosta, on maksuvelvoitepäivien lukumäärä arkipäivien (ma-pe) lukumäärä

| Syntymävuosi | 1960 | 1961 | 1962 | 1963 | 1964 | 1965 |

| Omavastuumaksu lisäpäivistä (aikaisintaan) |

61 v. | 62 v. | 62 v. | 63 v. | 64 v. | Ei omavastuumaksua |

| Omavastuumaksun päättymisikä lisäpäivistä (saakka)* | 63 v. | 64 v. | 64 v. | 65 v. | 65 v. | Ei omavastuumaksua |

| Vireilletulovuosi aikaisintaan | 2021 | 2023 | 2024 | 2026 | 2028 | - |

Kun omavastuumaksu peritään työttömyyspäivärahamenosta, on omavastuumaksun perusteena henkilölle todellisuudessa maksetun etuuden määrä

| Syntymävuosi | 1960 | 1961 | 1962 | 1963 | 1964 | 1965 |

| Omavastuumaksu työttömyyspäivärahasta (aikaisintaan) | 60 v. | 61 v. | 61 v. | 62 v. | 62 v. | Ei omavastuumaksua |

| Omavastuumaksun päättymisikä työttömyyspäivärahasta (saakka) | 63 v. | 64 v. | 64 v. | 65 v. | 65 v. | Ei omavastuumaksua |

| Vireilletulovuosi aikaisintaan | 2023 | 2025 | 2026 | 2028 | 2029 | - |

Voit laskea arvion henkilön ansiopäivärahan määrästä Työttömyyskassojen Yhteisjärjestön (TYJ) verkkosivuilta löytyvällä laskurilla.

Omavastuumaksun määrää laskettaessa käytetään aina ansiopäivärahan suuruista etuuden määrää riippumatta siitä, onko henkilö saanut työttömyyspäivärahan ansiosidonnaisena vai ei.

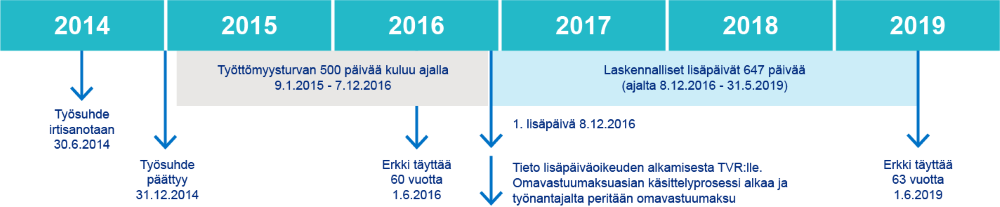

Yritys Oy irtisanoi 30.6.2014 Erkki Esimerkin työsuhteen päättymään 31.12.2014. Erkki on syntynyt 1.6.1956, ja hänen työsuhteensa Yritys Oy:ssa alkoi 15.1.1990. Erkin keskimääräinen kuukausiansio oli 3 500 euroa. Yritys Oy:n palkkasumma vuonna 2013 oli 25 400 000 euroa.

Erkki Esimerkki täyttää 60 vuotta 1.6.2016. Hän saa oikeuden lisäpäiviin ja ensimmäinen lisäpäivä on 8.12.2016. Erkki täyttää 63 vuotta 1.6.2019, joten työnantajan maksettavaksi tulevat laskennalliset lisäpäivät ajalta 8.12.2016 - 31.5.2019, yhteensä 647 päivää.

Laskelma omavastuumaksustaTyöttömyyspäivärahan määräksi tulee 3 500 euron kuukausiansiolla 88,19 euroa / päivä (vuoden 2014 tasossa) Työnantajan omavastuumaksuprosentti on 62,723269 % (25 400 000 euroa - 19 990 500 euroa) / (31 848 000 euroa - 1 990 500 euroa) x 80 = 62,723269 % Työnantajan omavastuumaksu = 647 päivää x 88,19 euroa/pv x 62,723269 % = 35 789,23 euroa |

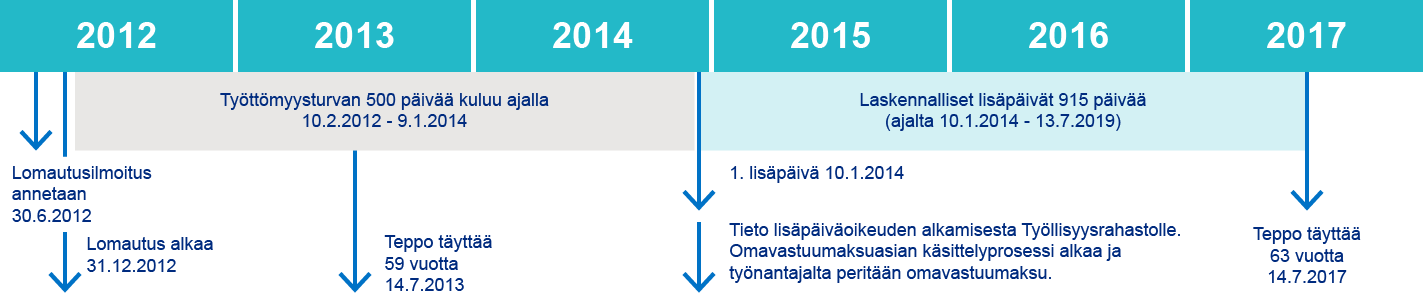

Firma Oy lomautti 18.1.2012 päivätyn lomautusilmoituksen mukaisesti Teppo Työllisen niin, että ensimmäinen lomautuspäivä oli 1.2.2012. Teppo on syntynyt 14.7.1954, ja hänen työsuhteensa Firma Oy:ssa oli alkanut 16.8.1997. Tepon keskimääräinen kuukausiansio oli 2 443 euroa. Firma Oy:n palkkasumma vuodelta 2011 oli 5 000 000 euroa.

Teppo Työllinen täyttää 59 vuotta 14.7.2013. Hän saa oikeuden lisäpäiviin ja ensimmäinen lisäpäivä on 10.1.2014. Teppo täyttää 63 vuotta 14.7.2017, joten työnantajan maksettavaksi tulevat laskennalliset lisäpäivät ajalta 10.1.2014 - 14.7.2017, yhteensä 915 päivää.

Laskelma omavastuumaksustaTyöttömyyspäivärahan määräksi tulee 2 443 euron kuukausiansiolla 66,98 euroa / päivä (vuoden 2014 tasossa) Työnantajan omavastuumaksuprosentti on 8,854837 % (5 000 000 euroa - 1 879 500 euroa) / (30 072 000 euroa - 1 879 500 euroa) x 80 = 8,854837 % Työnantajan omavastuumaksu = 915 päivää x 66,98 euroa/pv x 8,854837 % = 5 426,84 euroa |

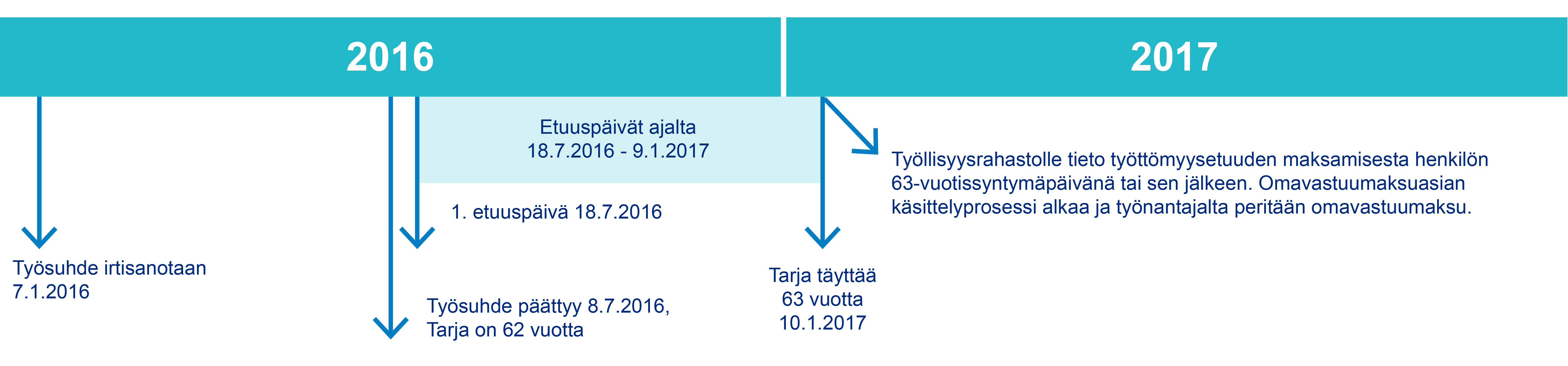

Suuryritys Oyj irtisanoo 7.1.2016 Tarja Työntekijän työsuhteen päättymään 8.7.2016. Tarja on syntynyt 10.1.1954. Hänen keskimääräinen kuukausipalkkansa on 2 580 euroa, ja työsuhde alkanut 2.2.2005. Suuryritys Oyj:n vuoden 2015 palkkasumma on 85 000 000 euroa.

Tarja Työntekijän työttömyyspäivärahan määräksi tulee 69,73 euroa / päivä (vuoden 2014 tasossa). Työttömyyskassa maksaa hänelle päivärahaa ajalta 18.7.2016 - 9.1.2017 (126 päivää) yhteensä 8 785,98 euroa. Suuryritys Oyj:n omavastuumaksun osuus on 80 % henkilölle tosiasiallisesti maksetusta etuusmenosta.

Laskelma omavastuumaksustaTyönantajan omavastuumaksu = 8 785,98 euroa x 80 % = 7 028,78 euroa |

Neuvomme työnantajia omavastuumaksuasioissa. Työttömyysetuuksia ja työttömyysturvaa koskevissa asioissa neuvontaa antavat työttömyyskassat ja Kela. Työeläkeasioissa neuvoo työnantajan oma työeläkelaitos.

Olemme 1.11.2022 alkaen lopettaneet Työllisyysrahaston toimesta laadittujen arviolaskelmien antamisen.

Voit laskea omavastuumaksulaskurilla arvion omavastuumaksun määrästä sekä omavastuumaksuprosentin.

Arviolaskelma on suuntaa antava, eikä se ole ennakkopäätösluonteinen.

1. Käsittely

Saamme työttömyyskassalta tai Kelalta ilmoituksen henkilöstä, jonka työsuhde on päättynyt. Jos käsittelyn aikana huomaamme, että työnantajan omavastuumaksuvelvollisuuden edellytykset täyttyvät, lähetämme työnantajalle kuulemiskirjeen. Voimme käsittelyvaiheessa pyytää lisäselvityksiä mm. työnantajalta, työntekijältä, työttömyyskassalta tai Kelalta.

2. Kuuleminen ja päätös

Työnantajalla on 21 päivää aikaa toimittaa kuulemiskirjeeseen vastine.

A) Työnantaja ei toimita vastinetta

Annamme omavastuumaksuasiasta kirjallisen päätöksen, jolla velvoitamme työnantajan maksamaan omavastuumaksun ja lähetämme työnantajalle omavastuumaksusta laskun.

B) Työnantaja toimittaa vastineen

Tutkimme, onko omavastuumaksusta vapautumiselle olemassa peruste. Asian selvittämiseksi voimme pyytää lisäselvityksiä mm. työntekijältä, työttömyyskassalta tai Kelalta.

3. Muutoksenhaku

Jos työnantaja on tyytymätön päätökseen, hän voi valittaa päätöksestä sosiaaliturva-asioiden muutoksenhakulautakuntaan. Sosiaaliturva-asioiden muutoksenhakulautakunnan päätökseen työnantaja voi hakea muutosta vakuutusoikeudelta.

Katso tarkemmat ohjeet: Muutoksenhaku ja omavastuumaksun palauttaminen

Jos olet tyytymätön omavastuumaksuasiaa koskevaan päätökseemme, voit hakea siihen muutosta valittamalla päätöksestä sosiaaliturva-asioiden muutoksenhakulautakuntaan. Sosiaaliturva-asioiden muutoksenhakulautakunnan päätökseen voit hakea muutosta vakuutusoikeudelta. Vakuutusoikeuden päätökseen ei voi hakea muutosta.

Toimita valitus meille 30 päivän kuluessa siitä, kun olet saanut päätöksestä tiedon. Katsomme työnantajan saaneen päätöksestä tiedon seitsemäntenä (7.) päivänä päätöksen lähettämisestä. Valtion kirjanpitoyksikön tai kunnan katsomme saaneen tiedon päätöksen saapumispäivänä. Tarkemmat ohjeet muutoksenhausta ja valituksen tekemisestä saat päätöksen liitteenä.

Jos hyväksymme valituksessa esitetyt vaatimukset kaikilta osin, annamme asiasta oikaisupäätöksen. Jos emme voi oikaista valituksen kohteena olevaa päätöstä vaatimustenne mukaisesti, toimitamme valituksen sosiaaliturva-asioiden muutoksenhakulautakuntaan käsiteltäväksi.

Huomioithan, että työnantajan täytyy maksaa omavastuumaksu, vaikka omavastuumaksua koskevasta päätöksestä olisi tehty valitus. Tällaisessa tilanteessa voit pyytää täytäntöönpanon keskeytystä sosiaaliturva-asioiden muutoksenhakulautakunnalta joko valituksen yhteydessä tai erillisellä hakemuksella.

Voit hakea omavastuumaksun palautusta kahdessa tilanteessa:

Myönnämme omavastuumaksun palautusta vain niissä tapauksissa, joissa omavastuumaksu on maksettu irtisanotun työntekijän lisäpäiväoikeuden vuoksi. Kummassakin tilanteessa palautamme sen osan lisäpäivien omavastuumaksusta, joka jää käyttämättä. Työnantajan on haettava omavastuumaksun palautusta viiden vuoden kuluessa siitä, kun hakemus olisi aikaisintaan voitu tehdä.

Hae maksunpalautusta hakemuslomakkeella. Liitä lomakkeeseen selvitys, josta ilmenee, millainen työsuhde on kyseessä tai todistus työntekijälle myönnetystä lisäeläkkeestä. Ilmoita palautusta varten tilinumerosi asiointipalvelussamme. Ilmoittamaasi tilinumeroa käytetään kaikissa maksunpalautuksissa.

Palautushakemus (hlö palkattu uudelleen)

Voimme jättää omavastuumaksun osittain perimättä, jos työnantajan taloudellinen tilanne on omavastuumaksun perusteena olevan irtisanomisen jälkeen merkittävästi heikentynyt ja omavastuumaksun täysimääräinen periminen vaarantaisi työnantajan toiminnan jatkumisen. Työnantajan tulee tällaisessa tilanteessa toimittaa luotettava selvitys taloudellisesta tilanteesta.

Omavastuumaksuasia vanhentuu, kun on kulunut viisi vuotta irtisanotun työntekijän lisäpäiville siirtymisestä tai siitä, kun hän on täyttänyt 63, 64 tai 65 vuotta. Tämän jälkeen emme voi antaa päätöstä omavastuumaksuasiasta.